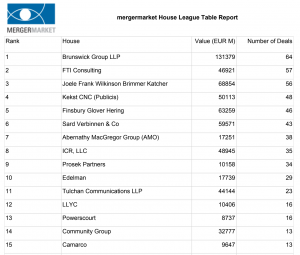

Em 2021, a LLYC entrou no Top 15 global de consultoras de comunicação em fusões e aquisições (M&A), elaborado de acordo com os dados da agência de análises Mergermarket. No total, foram 44 operações que totalizaram 16,566 milhões de euros.

Para além do posicionamento global, em 2021, a LLYC também consolidou a sua posição como assessor de Comunicação em operações de M&A em cada uma das regiões-chave para a empresa. Assim, nas Américas, a empresa aparece no Top 15 da classificação, ocupando a 12.ª classificação pelo número de operações (16) e a 15.ª pelo valor (10 406 M€).

Enquanto na América Latina, a LLYC sobe para a 1.ª posição pelo número de operações assessoradas (8) e 4.ª pelo seu valor (629 M€).

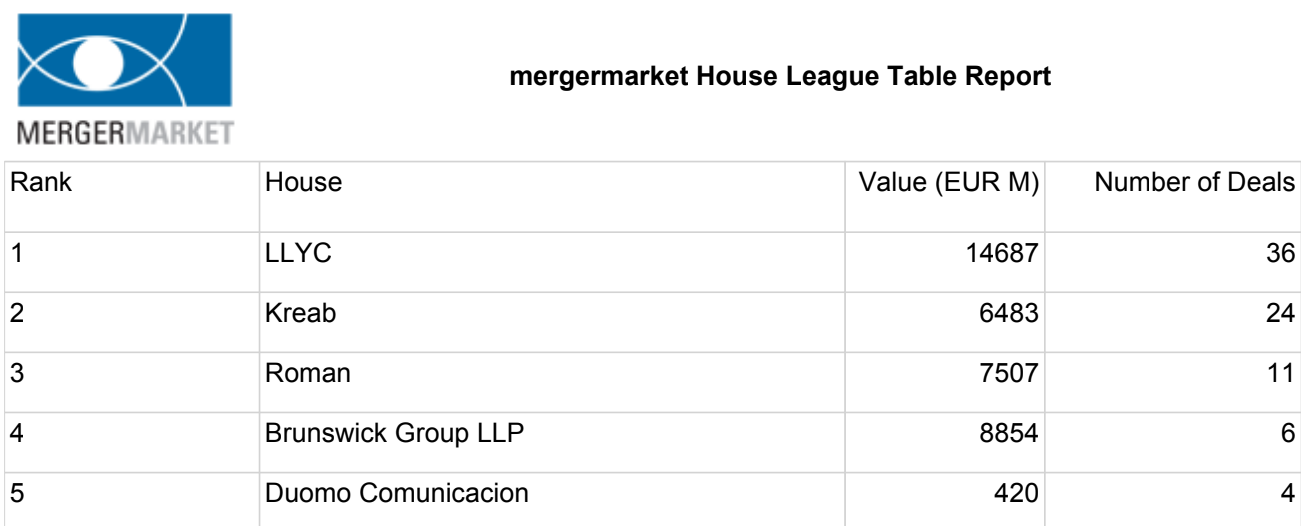

Na Península Ibérica, a LLYC lidera o ranking pelo número de operações assessoradas (36), das quais 31 correspondem a Espanha, três são operações transfronteiriças entre Espanha e Portugal e uma teve lugar em Portugal. Além disso, a empresa encerrou o ano na 1.ª posição em Espanha, tanto em termos do valor das operações em que participou (14 687 M€) como do número das mesmas (34).

As equipas de comunicação financeira da LLYC participaram em algumas das operações mais relevantes que envolveram os mercados da região das Américas em 2021, tais como a compra da divisão de torres da Telxius pela American Tower, a aquisição de uma participação de 34% na Autoestrada Vespucio Norte e no Túnel de San Cristóbal (Chile) pela Globalvía, a aquisição da Consultoría Organizacional (Colômbia) pela Indra Sistemas, a compra das operações latino-americanas da Perrigo Company (México e Brasil) pela Advent, a aquisição da Cartones del Pacífico (Peru) pelo Smurfit Kappa Group ou a venda de uma participação minoritária da Codere Online à SPAC mexicana DD3 Acquisition.

Crescimento em saídas para a Bolsa

Ao longo de 2021, a LLYC também consolidou a sua liderança em assessoria de entradas na Bolsa a nível internacional. Assim, entre outras operações, a empresa, juntamente com o seu sócio FGH, acompanhou a Acciona na estreia na Bolsa da sua filial de energias renováveis Acciona Energía, a maior entrada na bolsa de valores que teve lugar em Espanha desde 2015. Além disso, aconselhou na estreia da SPAC AST & Sciende no Nasdaq, bem como na da empresa espanhola Allfunds e na da SPAC SPEAR na Bolsa de Valores de Amesterdão.

A equipa de comunicação financeira foi também responsável pela conceção e execução da estratégia de comunicação que acompanhou a incorporação da LLYC no BME Growth em Espanha, protagonizando a primeira estreia na bolsa de valores de uma consultora de comunicação neste mercado.

Posição destacada dos nossos sócios FGH

A Finsbury Glover Hering (FGH), consultora de comunicação internacional à qual a LLYC está associada para o desenvolvimento de projetos multi-países, tem também uma posição de destaque nos rankings elaborados pela Mergermarket e consolida-se no top 5 da Europa, das Américas e global pelo valor das operações assessoradas.